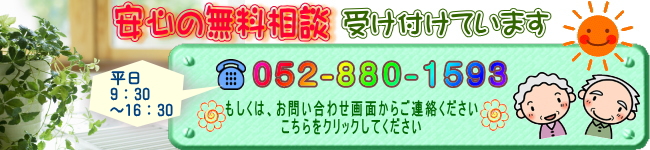

個人が、相続又は遺贈により取得した財産のうち、その相続の開始の直前において

被相続人等の事業の用に供されていた宅地等又は被相続人等の居住の用に供されていた宅地等のうち、

一定の選択をしたもので限度面積までの部分については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。

この特例を小規模宅地等についての相続税の課税価格の計算の特例といいます。

(租税特別措置法第六十九条の四)

![]()

| 相続開始の直前における宅地等の利用区分 | 限度面積 | 減額割合 | ||

|---|---|---|---|---|

| 事業用 | 貸付事業以外 | 特定事業用宅地等 | 400㎡ | 80% |

| 貸付事業 | 特定同族会社事業用宅地等 | |||

| その他の貸付事業用宅地等 | 200㎡ | 50% | ||

| 居住用 | 特定居住用宅地等 | 330㎡ | 80% | |

①特定事業用宅地等≦400㎡

②特定居住用宅地等≦330㎡

(①、②は両方とも適用できます。)

③その他の貸付事業用宅地等の適用がある場合のみ限度額を計算します。

特定事業用宅地等×200/400+特定居住用宅地等×200/330

+その他の貸付事業用宅地等≦200㎡

◆特定事業用宅地等

被相続人又は被相続人と生計を一にしていた被相続人の親族の事業の用に供されていた宅地等で一定のもの

◆特定同族会社事業用宅地等

相続開始の直前において被相続人及び被相続人の親族等がその法人の発行済株式の総数又は出資の総額の50%超を有している法人の事業の用に供されていた宅地等で一定のもの

◆貸付事業用宅地等

被相続人等の貸付事業の用に供されていた宅地等で一定のもの

◆特定居住用宅地等

被相続人等の居住の用に供されていた宅地等で、次の区分に応じ、 それぞれに掲げる要件に該当する被相続人の親族が相続又は遺贈により取得したもの

| 区分 | 特例の適用要件 | |

|---|---|---|

| 取得者 | 取得者ごとの要件 | |

| 被相続人の居住用 | 配偶者 | 「取得者ごとの要件」はありません。 |

| 同居親族 | ①相続開始の時から相続税の申告期限まで、 引き続き居住 ②その宅地等を有している人 |

|

| 非同居親族 | ①配偶者又は同居親族がいない ②前3年以内に自己(又はその配偶者)の所有する家屋に居住したことがない ③その宅地等を有している人(相続した人) |

|

| 生計一親族の居住用 | 配偶者 | 「取得者ごとの要件」はありません。 |

| 生計一親族 | ①相続開始の直前から相続税の申告期限まで、 引き続き居住 ②その宅地等を有している人(相続した人) |

|

また、平成26年1月1日以後に相続開始があった場合には、特定居住用宅地等の取扱いについて、次の改正が行われています。

1 二世帯住宅に居住していた場合

被相続人と親族が居住する二世帯住宅が構造上区分された住居であっても、区分所有建物登記がされている建物を除き特例の適用ができるようになりました。

2 老人ホームなどに入居又は入所していた場合

次のような理由により被相続人の居住の用に供されていなかった宅地等について、特例の適用ができるようになりました。

ただし、他の事業の用に供していた場合などは除きます。

イ 被相続人が介護保険法による要介護認定者で次の施設に入所

A 認知症対応型老人共同生活援助事業が行われる住居、養護老人ホーム、

特別養護老人ホーム、軽費老人ホーム又は有料老人ホーム

B 介護老人保健施設

C サービス付き高齢者向け住宅

ロ 障害支援区分の認定を受けていた被相続人が障害者支援施設などに入所又は入居

していたこと

減価額が最も高い土地について評価減を最大限に利用することが必要です!

二次相続の時にどこで小規模宅地等の特例を使うか、あらかじめ考えたうえで遺産分割することが必要です!

|

小規模宅地等の特例は、最大80%の評価が引き下げられるという相続税への影響がとても大きい特例です。

どの土地で利用するかがとても重要です。 また、最も大きな評価減が取れる土地が限度面積よりも広大であるなら、 二次相続においてもその土地で小規模宅地等の特例を使えるように遺産分割しなければなりません。 ここにおいても、相続税を節税するためには、遺産分割がとても重要だということが言えます。 |

税理士 平野由美子

税理士 平野由美子