![]()

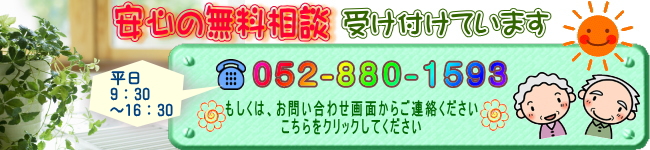

配当所得とは、株主や出資者が法人から受ける配当や投資信託(公社債投資信託及び公募公社債等運用投資信託以外のもの)

及び特定受益証券発行信託の収益の分配などに係る所得をいいます。

配当所得は、原則として確定申告の対象とされますが、確定申告不要制度を選択することもできます。

また、平成21年1月1日以後に支払を受けるべき上場株式等の配当所得については、総合課税によらず、

申告分離課税を選択することができます。

(申告分離課税の選択は、確定申告する上場株式等の配当所得の全額についてしなければなりません。)

![]()

![]()

![]() 確定申告にて総合課税で配当所得として申告、配当控除を受ける

確定申告にて総合課税で配当所得として申告、配当控除を受ける

![]()

![]() 申告不要

申告不要

![]()

![]() 申告分離課税を選択(上場株式等の配当の全部について株式の譲渡と一緒に申告。)

申告分離課税を選択(上場株式等の配当の全部について株式の譲渡と一緒に申告。)

配当所得については、![]() 、

、

![]() 、

、![]() の3つから選ぶことができます。

の3つから選ぶことができます。

選ぶポイントは、どれを選択すると、一番税率が低くなるか、です。

(例)

![]() 確定申告にて総合課税で配当所得として申告、配当控除を受ける

確定申告にて総合課税で配当所得として申告、配当控除を受ける

≪給与のみの場合≫

所得税 10% + 配当控除 △10% = 0%

住民税 10% + 配当控除 △2.8% = 7.2%

所得税・住民税合計 0% + 7.2% = 7.2%

![]() 申告不要

申告不要

⇒源泉徴収での税率 所得税・住民税合わせて10%

![]() 申告分離課税を選択

申告分離課税を選択

⇒譲渡益が出ている場合には所得税・住民税合わせて20%、

譲渡損の場合0%

株式等の売買で譲渡損が出ている場合には、申告分離課税を選択すると有利で、

さらに所得税が10%程度の方は確定申告をした方が有利になります。

![]()

●配当所得の源泉徴収

配当所得は、配当等の支払の際に次に掲げる株式等の区分に応じて所得税等が源泉徴収等されます。

源泉徴収された所得税は、原則として、その年分の納付すべき所得税額を計算する際に差し引きます。

(1) 上場株式等の配当等の場合

平成21年1月1日から平成25年12月31日までの間に支払を受けるべき上場株式等の配当等については、

7%(他に地方税3%)の軽減税率により源泉徴収されます。

なお、平成26年1月1日以後に支払いを受けるべき上場株式等の配当等については15%(他に地方税5%)の税率により源泉徴収されます。

(注)発行済株式の総数等の5%以上(平成23年10月1日以後に支払を受けるべき配当等については3%以上)

に相当する数又は金額の株式等を有する個人(以下「大口株主等」といいます。)が支払を受ける上場株式等の配当等については、

この軽減税率適用の対象となりませんので、次の(2)により源泉徴収されます。

(2) 上場株式等以外の配当等の場合

20%(地方税なし)の税率により源泉徴収されます。

■配当控除

(1) その年分の課税総所得金額が1千万円以下の場合

配当控除の額=イ+ロ

イ 剰余金の配当等に係る配当所得(特定株式投資信託の収益の分配に係る配当所得を含みます。)×10%

ロ 証券投資信託の収益の分配金に係る配当所得(特定株式投資信託の収益の分配に係る配当所得を除きます。以下同じ。)×5%

(証券投資信託の収益の分配に係る配当所得のうち、特定外貨建等証券投資信託以外の外貨建証券投資信託の収益の分配に係る配当所得については、2.5%)

(注) 上記の「課税総所得金額」とは、総所得金額、分離課税の長期(短期)譲渡所得の金額、

分離課税の上場株式等に係る配当所得の金額、株式等に係る譲渡所得等の金額及び先物取引に係る雑所得等の金額から、

所得控除の合計額を差し引いた金額の合計額をいいます(以下同じ)。

(2) その年分の課税総所得金額が1千万円を超える場合

配当控除の額=イ×10%+ロ×5%

イ 剰余金の配当等に係る配当所得の金額-(課税総所得金額-1,000万円)

ロ 剰余金の配当等に係る配当所得の金額-イ

(注)

1 イがマイナスとなる場合は0とします。

2 証券投資信託の収益の分配金に係る配当所得については、配当控除の控除率が異なる場合があります。

■住民税の配当控除(名古屋市場合の市民税・県民税)

1,000万円以下の部分に含まれる配当所得

市民税:1.6%

県民税:1.2%

1,000万円超の部分に含まれる配当所得

市民税:0.8%

県民税:0.6%

|

配当控除を適用するかどうかについては、源泉徴収されているせいか、あまり考えていらっしゃる方が少ないように思います。適切に検討して税金を計算すれば、少ない方でもおこずかいくらいにはなると思います。 税率を比較することを理解してしまえば簡単です。是非ご検討ください。 また、主婦の方が確定申告する際には、扶養から外れてしまう可能性がありますので、ご注意ください。 |

税理士 平野由美子

税理士 平野由美子